Корея, Ближний Восток, Индия, ex-СССР, Африка, виды управленческой деятельности, бюрократия, фирма, административная реформа, налоги, фондовые рынки, Южная Америка, исламские финансы, социализм, Япония, облигации, бюджет, СССР, ЦБ РФ, финансовая система, политика, нефть, ЕЦБ, кредитование, экономическая теория, инновации, инвестиции, инфляция, долги, недвижимость, ФРС, бизнес в России, реальный сектор, деньги |

США, Россия и стагнация06.11.2019

Своими руками начали пилить сук, – Владимир Путин

Когда месяц назад Владимир Путин, выступая на заседании форума "Российская энергетическая неделя", выдал urbi et orbi вынесенную в эпиграф сентенцию, это было традиционно встречено с позитивом со стороны весьма широкого круга отечественных наблюдателей, для которых антиамериканизм есть важнейшая компонента мышления. Много воды утекло с тех времен, когда весь лозунг "противостояния систем" имел смысл. Сейчас по экономической мощи (ВВП в долларовом выражении) РФ уступает США почти на порядок, в технологиях тоже присутствует заметное отставание, баланс пока остался разве что в возможности взаимно нанести ядерный неприемлемый ущерб – но, похоже, на отношение к США это влияет слабо. К примеру, у США уже давно другие сложности, связанные с "несправедливостью" хронически дефицитного торгового баланса с его основными торговыми партнерами – но граждане России в массовом восприятии все равно видят в США только вероятного противника, с удовлетворением ловя новости об американских проблемах. Действительно, они постепенно накапливаются, данный текст будет посвящен в существенной степени именно им – но в этом процессе присутствуют и определенные нюансы. Также некие особенности есть и в отношениях РФ и США, и о них речь пойдет отдельно. Во-первых, стоит сказать о том, что американская экономика замедляется. С роста в 3% по итогам I квартала этого года она замедлилась до 2% во II квартале, а затем и до 1,9% по итогам III квартала. Замедление видно невооруженным взглядом – но при этом рост оказался выше, чем консенсус-прогноз экспертов, составлявший 1,6%. С другой стороны, настораживают компоненты этого роста: инвестиции не растут уже даже относительно год к году, внешняя торговля (которая, напомню, под ударом в рамках "торговой войны") тоже показывает сокращение. Общий рост экономики вытягивают две вещи – увеличение частного потребления (что частично обусловлено ростом кредитной нагрузки американских домохозяйств) и, что вполне знакомо по российским реалиям, существенное повышение госрасходов, что отражается ростом дефицита бюджета и уровня госдолга. Во-вторых, в США, похоже, постепенно ухудшается ситуация с занятостью. Нет, в официальной безработице изменений пока не видно, смещение с 3,5% до 3,6% между сентябрем и октябрем стоит считать флуктуацией, всё равно этот показатель на многолетних минимумах – но первые признаки неприятностей уже вполне заметны. Речь идет о данных, которые предоставляет ADP. Эта компания была создана в 1949 году, она предоставляет своим клиентам разнообразные услуги аутсорсинга бизнес-процессов: проведения платежей, HR-услуг и.т.д. Компания начиналась именно как поставщик проведения платежей, и в настоящий момент через неё проходит примерно шестая часть всех оплат трудящимся в США. Ежемесячно ADP выпускает обзор по изменению ситуации с оплатами, используя эти данные. Следует отметить, что довольно часто случается, что показатель изменений от ADP конфликтует с официальным не только в объёме ежемесячного изменения, но и в направлении его. Причина в том, что ADP обрабатывает свои реальные данные проведённых платежей и экстраполирует их на весь рынок труда США, и эта система отличается от используемой властями США модели. Впрочем, это уже детали, важно то, что данные от ADP заслуженно рассматриваются как дополнение к официальным цифрам по безработице. Согласно им, в секторе малых компаний, которые дают порядка четверти всех рабочих мест, за последние полгода вакансии перестали расти в числе, более того, даже немного сократились. В целом более 90% всех новых рабочих мест за последние полгода созданы средними и крупными компаниями сектора услуг, доля которых в общем количестве занятых менее 50%, а остальная половина рынка труда последние полгода рабочие места практически не создает. Сухой язык цифр говорит о том, что за последние полгода в экономике США было создано 673 тыс. рабочих мест, примерно по 112 тыс. ежемесячно. Важно здесь то, что население США прирастает более чем на 2 млн. граждан ежегодно, и для аккомодации их в трудовой рынок ежемесячный прирост числа рабочих мест должен составлять около 200 тыс., что вполне явно наблюдалось ещё прошлой зимой, но сошло на нет начиная с апреля этого года. На этом фоне из безусловно негативных признаков произошла ещё одна весьма интересная история. Речь идет об очередном, третьем по счету снижении ключевой ставки ФРС США, которая была уменьшена на 25 процентных пунктов, в результате чего она ушла в коридор 1,5-1,75%. Действие это было ожидаемым, рынок оценивал вероятность именно такого снижения в 95% – и ровно оно и произошло. Любопытно здесь то, что Комитет по открытым рынкам (FOMC, правление ФРС) в своем меморандуме четко дал понять, что в ближайшее время новых понижений ставок не будет – и что минимально необходимым объёмом свободных банковских резервов ФРС считает $1,45 трлн. О резервах и истории с новой эмиссионной программой мы поговорим чуть ниже, здесь же я не могу не отметить довольно резкого изменения тональности меморандума и ожиданий в целом. Так, если еще несколько месяцев назад рыночная публика массово предсказывала продолжение снижения, то сейчас сколько-нибудь заметный шанс на понижение ставки будет только в марте будущего года, а доминирующим он станет с июля. Возникает, соответственно, простой вопрос – что случилось, что же такого произошло за это время? Связано это, на мой взгляд, с тем, что в США пошли вверх доходности облигаций, т.е. вниз пошла их цена, из чего следует, что их кто-то достаточно активно предлагает рынку. Вполне вероятно, что это Казначейство (минфин США): выше было сказано о повышении уровня долгов и дефицита бюджета, для выполнения обязательств казначейство занимает деньги на рынке, предлагая ему облигации. Предложение получается относительно высоким, цена падает, ставка растет – и ФРС, соответственно, оказывается вынужден снизить интенсивность уменьшения ключевой ставки. Что интересно, это всё происходит на фоне очередной американской эмиссионной программы, нового QE, которую ФРС совершенно не хочет признавать как QE, справедливо опасаясь настроений вида "раз эмиссия – значит точно всё плохо". Я напомню, что полтора месяца назад в США разразился кризис ликвидности, который ФРС оперативно купировала через механизмы предоставления банкам экстренных денежных средств. Панику погасили – но проблема в целом осталась нерешенной, свободные резервы банков не дотягивали до безопасной нормы, и в этих условиях ФРС приняла решение о скупке на рынке краткосрочных казначейских бумаг в объёме $15 млрд. в неделю, что составляет $60 млрд. в месяц и вполне сравнимо с масштабами QE-2 и QE-3. Разница в объяснениях довольно тонкая – если во времена "количественных смягчений" говорили о поддержке банковского сектора и стимулировании экономики через предоставление дешевых денег, то сейчас речь идет лишь о сугубо технической операции пополнения свободных резервов до безопасных уровней. Суть от этого, впрочем, не меняется никак: в мировую финансовую систему теперь стабильно поступает свежеэмитированный американский доллар. Но чтобы дотянуть до целевого уровня банковских резервов (тех самых $1,45 трлн.) такой скорости эмиссии, впрочем, маловато будет, да и объём на рынке краткосрочных векселей (именно они выкупаются ФРС) , которые можно взять с рынка, не является бездонным. Резюмируем. Экономика США замедляется, данные о занятости не то чтобы хороши, эмиссионная программа развернута и работает, ослабляя и отдаляя возможные проблемы (но одновременно и сигнализируя об их наличии, т.е. влияя на настроения), а рост предложения в казначейских облигациях обращается в повышение ставок по ним. Иными словами, признаки грядущего кризиса проявляются вполне активно, в дополнение к тем же отмеченным ранее инверсиям кривой доходностей. Всё это происходит на фоне того, что за истекшие 8-9 лет экономика США пыталась уйти в рецессию 5 раз, но ей не давали, т.е. чистки экономики от неэффективных фирм не произошло, и совершенно не факт, что так не случится и в шестой раз. Важно также то, что вся эта история происходит на фоне повышения политической активности в США – до президентских выборов остался год, а контролируемая демократами нижняя палата Конгресса на днях сумела сформировать резолюцию по подведению Дональда Трампа под импичмент, что сам Трамп назвал началом "охоты на ведьм". На самом деле, американские политические кульбиты важны для понимания ситуации в одном простом ключе. Дело в том, что в настоящий момент ни в одной стране мира нет элит, которые понимают, как им вести себя (в широком смысле слова, включая и управление) в условиях надвигающейся вековой стагнации (secular stagnation). Мир за многие десятилетия привык к циклу "рост-кризис-рост", и для него новая норма вида "стагнация – вялый кризис – новая стагнация" является категорически странным и непонятным.

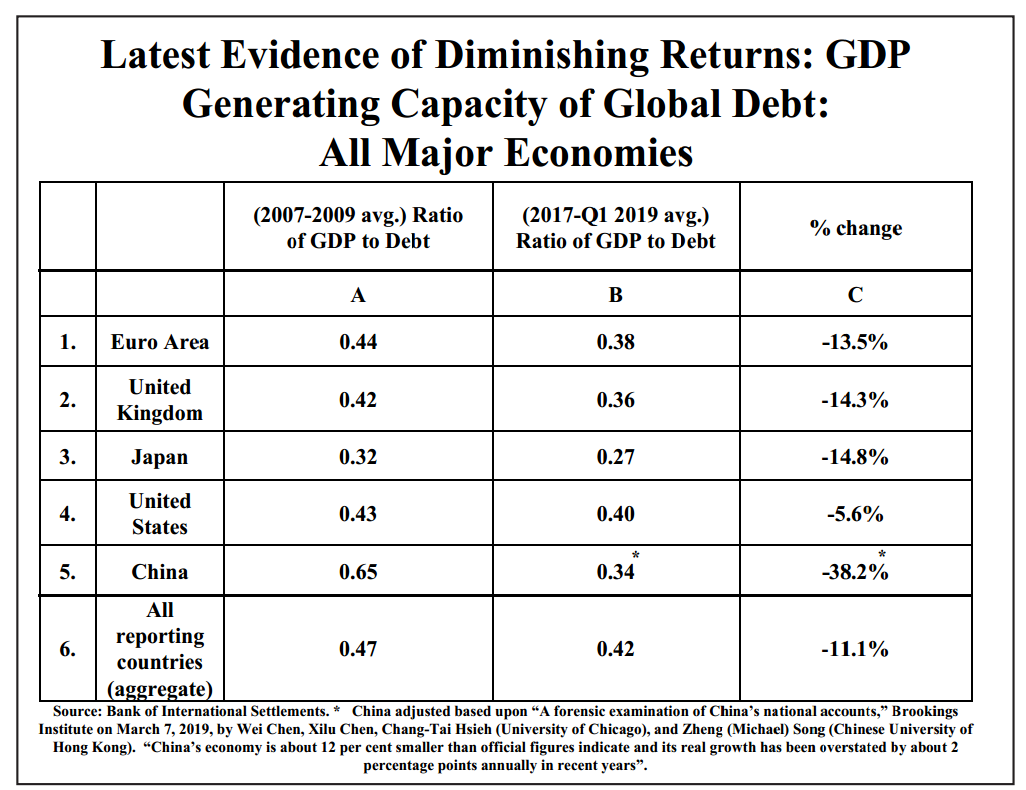

Собственно, вот она, стагнация, во всей своей красе. Как видно из таблицы динамики нового ВВП (источник: исследование и прогноз инвестиционной компании Hoisington IMC) из расчета на новую единицу долга, в бытовом понимании экономика уже давно мертва. Нельзя взять в долг условный доллар, провернуть его и возвратить с прибылью – поскольку возврат на этот инвестированный доллар уже давно меньше единицы и, главное, продолжает уменьшаться; отдельно стоит отметить почти двукратное падение этого показателя в КНР за 10 лет. Но при этом возврат инвестиций пока ещё выше стоимости этих денег, процентной ставки, под которую их можно занять – поэтому вся машинка продолжает работать. Кроме того, не стоит забывать и о Terra Incognita экономики – отрицательных процентных ставках, которые становятся все более распространенными. Вернемся к России. Я не знаю, "грохнутся" американцы или нет, я не всеведущ – но склонен считать что нет, не грохнутся. Любопытно другое – даже при таком довольно жестком позиционировании Владимира Путина, российский минфин в проекте бюджета на 2020-2022 года анонсировал скупку на рынке евро, долларов и фунтов на 6,6 трлн. рублей, что в разы больше расходов на здравоохранение или образование. Вероятно, он что-то подозревает, отличное от дискурса Владимира Владимировича. Всякое возможно. Опубликовано 03.11.19 на портале Бизнес-Онлайн, Казань. Метки: |